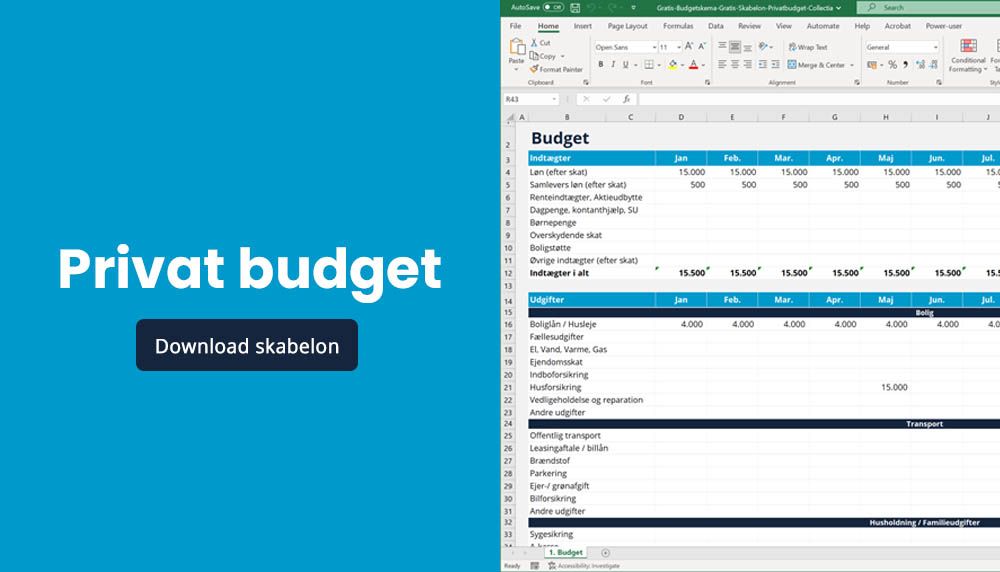

Gratis budgetskema – Skabelon til privatbudget

Collectia har som inkassofirma side 1998 hjulpet hundredtusindvis af danskere med deres gældssituation, ubetalte fakturaer og udbetalte lån. Collectia beskæftiger i dag omkring 150 medarbejdere, der alle arbejder hårdt for, at du får en god oplevelse med inkasso – og at du så hurtigt så muligt, kommer ud af din gæld.

Som ansvarligt inkassofirma føler vi et helt særligt ansvar for at rådgive, vejlede og hjælpe danske familiet og enkeltpersoner, med deres økonomiske situation. For vi tror som inkassofirma på, at de bedste resultater opnås gennem dialog, gensidig respekt og forståelse – alle parter imellem.

Læg et budget

Står du i den situation, at du ønsker at rette op på din økonomiske situation, er vores bedste råd til dig, at du får et overblik over din økonomi – og her er et simpelt budget stedet at starte.

Et budget giver overblik over dine indtægter og udgifter, for på den måde at skabe synlighed over hvad du bruger dine penge på.

Når du har fået et overblik over din økonomiske situation ved hjælp af budgettet, har du mulighed for at budgettere måned for månede, og dermed vide præcis hvad du har af indtægter, udgifter og eventuelt rådighedsbeløb når alle faste udgifter er betalt.

Download skabelon

Ved at udfylde og indsende denne formular, bliver du tilmeldt vores nyhedsbrev. Vores nyhedsbrev bringer dig nyttig viden omkring, hvordan man opretholder en sund privatøkonomi. Du kan til enhver tid framelde dig nyhedsbrevet igen.

Hvad skal et godt budget indeholde?

Et budget kan sættes op på rigtig mange måder – og med rigtig mange beregninger. Vi anbefaler du laver budgettet digitalt, eksempelvis ved hjælp af Excel, dermed kan du let rette og opdatere dine indtægter og udgifter løbende.

Det vigtigste med et budget er at give dig et overblik over din økonomi – og dermed også som et økonomisk styringsredskab for dig, i dagligdagen.

Vi anbefaler, at du start med at gennemgå alle dine eksisterende eller kommende udgifter.

Har du svært ved at vide, hvad du bruger præcis af udgifter til eksempelvis transport, mad eller andre udgifter der kan variere fra måned til måned, kan et udgangspunkt være at tage et gennemsnit af de sidste 12 mdrs udgifter (Eksempel: Samlede udgifter til transport over 12 mdr / 12 = gennemsnit pr. mdr.) – såfremt disse 12 mdr. Er repræsentative for dine udgifter, og der dermed ikke har været uforudsete udgifter.

Når du har dannet dig et overblik over dine udgifter er du klart til at gå i gang med at lave et budget.

Dine udgifter svinger sandsynligvis meget fra måned til måned – nogle måneder vil der være udgifter til eksempelvis forsikring, grøn ejerafgift og lignende – som der så ikke er i andre måneder. Derfor anbefaler vi altid, at et budget viser alle 12 måneder.

Eksempel på et budget

Der findes rigtig mange gode eksempler på et budget online og i diverse bøger om emnet. Vi anbefaler dog at du laver et simpelt budget, der indeholder dine indtægter efter skat – fratrukket alle dine udgifter. Dette bør laves måned for måned.

I eksemplet har vi lavet et budget over en budgetkonto, hvor to fiktive personer, Anne og Anders, hver indbetaler 5000 kroner på kontoen, i alt 10.000 kroner om måneden. På denne konto trækkes alle fælles udgifter som Anne og Anders har. Dette kunne også have været deres udbetalte løn.

Skulle Anne og Anders være så heldige, at de en enkelt måned fik flere indtægter, så rettes de blot i felterne under den konkrete måned.

Her efter kommer der en lang liste med alle Anne og Anders fast udgifter, billån, a-kasse, benzin, tv-pakke osv. – som de har hver månede, hvert kvartal eller hvert halve år eller måske årligt. Har du flere udgifter, så tilføjer du blot en linje under

Under udgifterne står et summeret tal, der giver et overblik over alle Anne og Anders faste udgifter hver måned.

Vi har i dette budget valgt at køre de ikke faste udgifter (såkaldte variable omkostninger) ved siden af de faste udgifter. De ikke faste udgifter, er udgifter du ikke havde budgetteret med og som dermed ikke skal betales fast hver måned eller hver kvartal. Ikke faste udgifter kan eksempelvis være tøj, fornøjelser, ferie eller en ny vaskemaskine, hvis den gamle maskine går i stykker. Husk at budgettere med at at uforudsete omkostninger kan ske – selv om det er svært at ramme præcist.

Herefter er alle udgifter (faste og ikke faste udgifter) samlet i “Udgifter i alt”.

Nederst i budgettet sammenholder vi indtægter (din udbetalte løn, og i dette tilfælde, det som Anne og Anders har valgt at overføre til budgetkontoen), med udgifter i alt (faste og ikke-faste udgifter).

I dette eksempel kan du se at Anne og Anders nogle måneder har overskud, mens de andre måneder har underskud – men samlet over året er der overskud.

Der er nu skabt et overblik over økonomien, og dermed et styringsredskab til, måned for måned, hvordan indtægter og udgifter forholder sig – og dermed hvilke måneder hvor der er luft i budgettet, og hvilke måneder der er knap så meget luft i budgettet.

Har du ubetalt gæld?

Når du får dannet dig et overblik over din økonomi og dit forbrug, vil du sandsynligvis kunne støde på ubetalter fakturaer og gammel gæld – og måske diverse skrivelser fra inkassoadvokater eller inkassofirmaer.

Det kan ofte være svært at tage fat om din økonomiske situation, og især hvis den ikke er som man ønsker det. I Danmark siger ubetalte fakturaer og gammel gæld, ofte med omkring 8% om året – så gør du ikke noget ved din gæld – risikerer du blot at skylde mere, dag for dag.

Vi anbefaler derfor, at du tager fat i dine kreditorer, advokater eller inkassofirmaer – og indleder en dialog omkring afvikling af din gæld. Både inkassoadvokater og inkassofirmaer vil i mange tilfælde være villige til at se på en afdragsordning, hvis der er mulighed for det.

Ta’ eventuelt udgangspunkt i dit budget og fremlæg det for dem – dermed kan du synliggøre din økonomi, og i fællesskab med advokat eller inkassofirma, få lagt en plan for afvikling af din gæld – og dermed undgå den stiger yderligere.