6 gode råd til en bedre privatøkonomi

Collectia er et moderne inkassofirma, der benytter sig af de førende teknologier og gældsrådgivere til at hjælpe danske virksomheder med at få deres ubetalte fakturaer hjem.

Collectia har nogle af Danmarks dygtigste gældsrådgivere, der dagligt hjælper danske privatpersoner og virksomheder ud af deres økonomiske situation.

Hos Collectia har vi som inkassofirma et stort samfundsmæssigt ansvar for at stille vores viden og teknologi til rådighed, der kan hjælpe flest mulige mennesker med deres økonomiske udfordringer – til gavn for danske debitorer og kreditorer.

Med baggrund i vores mere end 150 års erfaring som professionelt inkassofirma, giver vi her vores 6 bedste råd til, hvordan du som privatperson kan få en bedre privatøkonomi. 6 råd der uden tvivl vil gavne din økonomi.

1. Skab et overblik

Nøglen til en god økonomi er at have et overblik over den. Uanset hvordan din økonomiske situation ser ud, er det nødvendigt at have et overblik over dine indtægter og udgifter, ellers ved du ikke hvad du navigerer ud fra.

Desværre har rigtig mange et ringe eller slet ingen overblik over deres økonomi – og ofte er det udgiftssiden, der ikke er et komplet overblik over.

Vores anbefaling er, at du får et overblik over din månedlige økonomi. Start med helt simpelt Excel-ark eller på papir – indtægter minus dine udgifter. Det kan lyde simpelt, men start sådan.

Netbanken giver ofte et godt indblik i hvilke udgifter man har, hvis de fleste udgifter trækkes på dankortet. Har du mange kontantbetalinger, kan det imidlertid være en udfordring at redegøre for udgifterne.

Start med at skriv alle dine faste udgifter ned. Bemærk at der kan være udgifter, der trækkes årligt, halvårligt, kvartalsvis og månedligt.

Derefter ved du, hvad dit rådighedsbeløb er hver måned.

2. Lav et budget – og overhold det

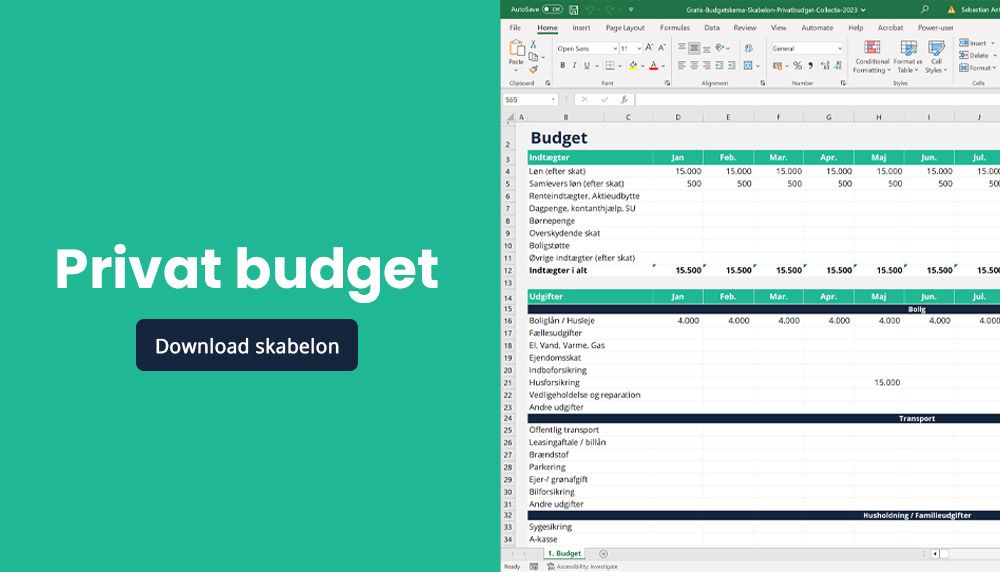

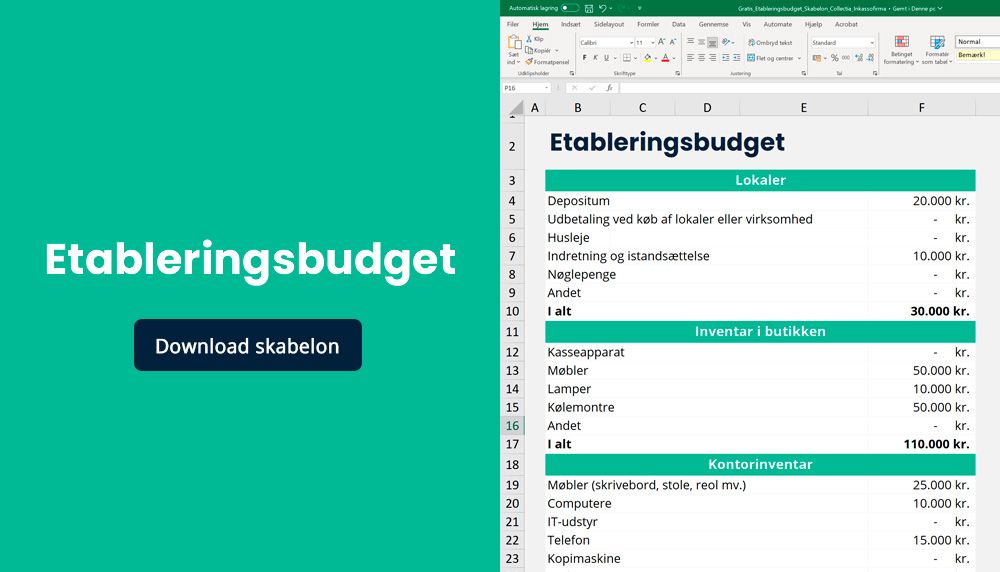

Når du har fået et overblik over dine indtægter og udgifter er du klar til at lave et budget – start med et simpelt og udvid det måske med tiden.

VI anbefaler du laver et budget i eksempelvis Excel eller Google Sheets. Det er langt den mest fleksible måde at gøre det på, og dermed kan du løbende tilpasse og tilføje dine udgifter.

Budgettet kan give dig et overblik over dine indtægter, og fratrukket dine faste udgifter (husleje, telefon, lys, vand og varme), ved du herefter, hvad du har til mad, tøj, fornøjelser og diverse. Det beløb, som du har til rådighed efter at dine faste udgifter er betalt, kaldes ofte et rådighedsbeløb.

Når du har lavet denne opstilling og ved hvad dit rådighedsbeløb er, kan du herefter fordele, hvor mange penge du eksempelvis har til mad, tøj, og fornøjelser. Sørg for at sætte et realistiske beløb af – og overhold det, ellers går det galt.

3. Skær de unødvendige udgifter væk

Som nævnt ovenfor er dit rådighedsbeløb dine indtægter fratrukket dine faste udgifter, og kan naturligvis variere meget fra husstand til husstand.

Mange mennesker kan imidlertid have stor indflydelse på deres rådighedsbeløb, og ofte er det ikke yderligere indtægter, der er nødvendige – men ofte ens udgifter man kan kigge på.

For ofte vil du opdage, at du har rigtig mange mindre betalinger fordelt over en måned, der i sidste ende udgøre et stor beløb. Hvis du eksempelvis har tv-grundpakke, og 2-3 streamingstjenester ser eksemplet sådan ud:

– Fjernsyn grundpakke: 200 kroner om mdr.

– Netflix: 179 kroner om mdr.

– Viaplay: 169 kroner om mdr.

– YouSee: 169 kroner om mdr.

Isoleret set, er hverken 169 eller 200 kroner om mdr. for de fleste mange penge, og derfor ofte ikke noget vi spekulerer meget over. Men overstående eksempel er sammenlagt en månedlig udgift 717 kroner – altså over 8600 kroner om året, blot for tv- og streamingstjenester.

Ved at skære unødvendige udgifter væk (abonnementer, streamingstjenester og lignende) kan der ofte være mange tusinde af kroner at spare hver eneste måned.

4. Madposten er dyr

En række undersøgelser viser, at vi danskere årligt i gennemsnit bruger over 35.000 kroner på fødevarer.

Madposten dækker dermed over 10% af vores samlede udgifter – og det er ofte også her, hvor du som forbruger kan spare allermest.

Vores anbefaling er, lige som med alle andre budgetposter, at du afsætter dit ønskelige månedlige forbrug i dit budget, og overholder det.

Alle undersøgelser viser også, at der kan være mange penge at spare ved eksempelvis at handle stort ind – dvs. få gange om ugen. Dermed undgår du impulskøb og køber ikke varer, som du egentlig ikke har brug for.

5. Kontakt inkassofirmaer og/eller inkassoadvokater – hvis du er sendt til inkasso

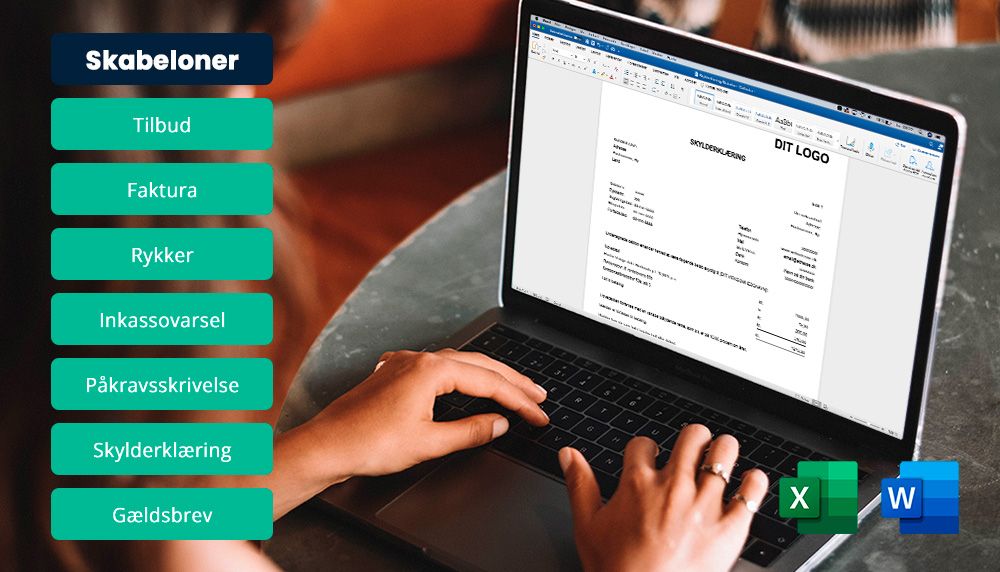

Har du mange ubetalte fakturaer, gæld og lån, der eksempelvis er røget til inkasso hos et inkassofirma, inkassoadvokat eller bank – er det en god ide at tage kontakt til dem.

De fleste er opmærksom på, at du kan have svært ved at betale dit udestående lige nu og her. Derfor er de ofte villige til at indgå aftaler, afslag i beløbet, rentestop, afdragsordninger eller lignende.

Vi anbefaler derfor, når du har fået et overblik over din økonomi, at du tager kontakt til dine kreditorer – det er ofte langt billigere end ikke at gøre noget. De fleste krav og ubetalte fakturaer, der eksempelvis er hos et inkassofirma, tilskrives ofte med over 8% årligt i renter – eller 8000 kroner for hver 100.000 kroner du skylder. Det løber op, hvis du med andre ord ikke får en plan for afvikling og slet ingen ting gør.

6. Lav en budgetkonto

Langt de fleste har en budgetkonto, men der er desværre også mange der ikke har det – og det kan være farligt!

Når du har fået et overblik over din økonomiske situation og fået lavet et budget, ved du med andre ord, præcis hvilke månedlige udgifter du har til dine vigtige faste udgifter: husleje, el, vand, varme osv.

Ud fra dette beløb, bør du overføre et fast månedligt beløb til en konto, hvor dine udgifter trækkes fra. Denne konto må IKKE bruges til uforudsete udgifter. Dermed sikrer du, at alle dine faste udgifter hver måned betales. En sådan konto kaldes en budgetkonto.

Ta’ en snak med din bank om at få etableret en budgetkonto – de kan ofte også hjælpe dig med at få trukket pengene hver måned, så du ikke selv skal gøre det.