Hent gratis gældsbrev skabelon

Et gældsbrev er et juridisk bindende dokument mellem to parter: en långiver og en låntager. Disse dokumenter er almindelige både mellem privatpersoner og i forbindelse med lån fra banker eller realkreditinstitutter.

Selvom banker og realkreditinstitutter ofte betegner gældsbreve som lånedokumenter, dækker begge betegnelser over en skriftlig aftale om et lån. Udtrykket “gældsbevis” bruges også, men er mindre almindeligt.

Nederst på denne side finder du en skabelon til gældsbrev, som vi anbefaler at bruge som udgangspunkt, medmindre du allerede anvender en skabelon.

Hvad er et gældsbrev?

Et gældsbrev er et juridisk dokument, der detaljeret beskriver et lån og alle relevante oplysninger om det. Det tjener både som bevis for lånets optagelse og de aftalte vilkår, såsom renter, afdrag, og tilbagebetaling. Gældsbreve omtales ofte også som lånedokumenter.

Hvad indeholder et gældsbrev?

Der er ingen formelle krav til, hvad et gældsbrev skal og kan indeholde, men gældsbrevet bør indeholde:

- Lånets størrelse

- Identiteten på långiver og låntager (fulde navn, adresse, CPR-/CVR-nummer).

- Renteinformation og tilskrivningsfrekvens.

- Betingelser ved misligholdelse af lånet.

- Datoen for låneoptagelsen.

- Afdragsstørrelse, rater, og frekvens.

- Parternes underskrifter.

Det er afgørende, at dokumentet klart angiver et gældsforhold for at undgå, at SKAT betragter lånet som en gave. Uden begge parters underskrifter er dokumentet ikke juridisk bindende.

Sørg derfor altid for, at dokumentet er underskrevet af begge parter – uden underskrifter er dokumentet ikke juridisk gyldigt.

Er der andre relevante oplysninger, som långiver(kreditor) eller låntager(debitor) anser som værende relevante for lånet, eksempelvis hvilken valuta lånet afvikles i eller lignende, bør disse også inkluderes-

Nederst på siden finder du vores skabelon til et gældsbrev, der også inkluderer ovenstående punkter.

Hvorfor skal jeg lave et gældsbrev?

Et gældsbrev, også kendt som et lånedokument, fungerer som en sikkerhed for både långiver og låntager. Det sikrer, at lånet optages, afvikles, og tilbagebetales i henhold til de aftalte vilkår.

Uden et gældsbrev risikerer begge parter at mangle den nødvendige dokumentation for låneaftalen, hvilket kan føre til misforståelser eller konflikter om lånebetingelserne.

Et gældsbrev dokumenterer præcist lånebeløbet, rentesatsen, tilbagebetalingsbeløbene, og hvor ofte disse afdrag skal foretages. Dette sikrer klarhed og fælles forståelse mellem parterne.

Desuden tjener gældsbrevet som et juridisk fundament i tilfælde af en inkassosag, hvis lånet ikke bliver afviklet som aftalt. Ved at have et gældsbrev, har begge parter et fast juridisk grundlag at støtte sig til.

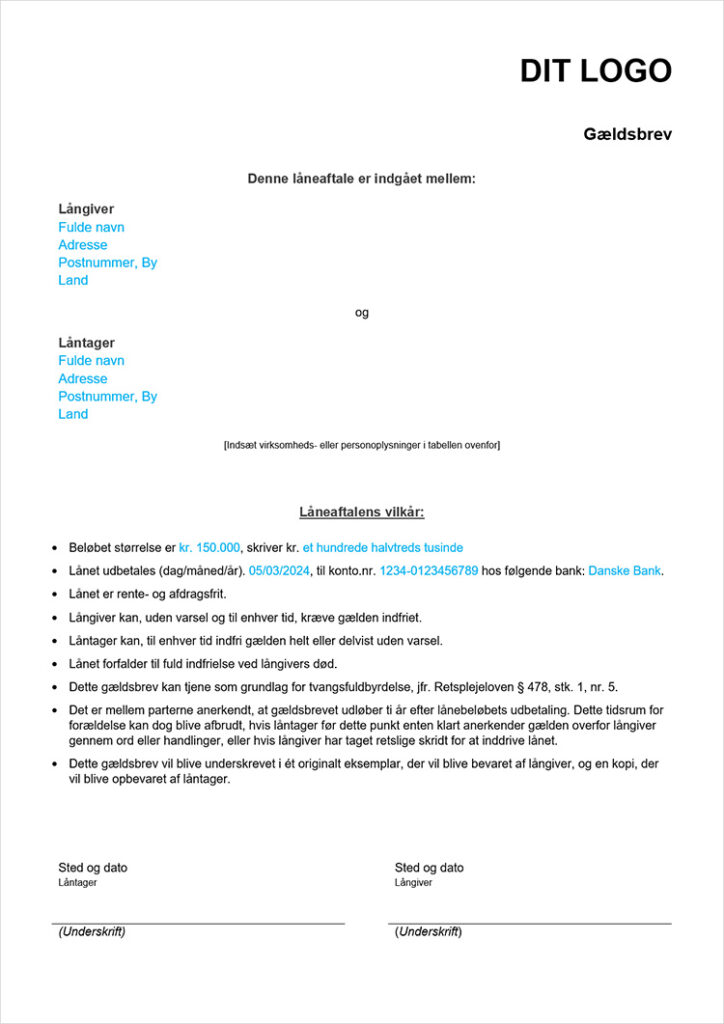

Eksempel på et gældsbrev

Der findes ingen formelle juridiske krav til udformningen af et gældsbrev. Dette betyder, at du har frihed til selv at designe, skrive og strukturere gældsbrevet, så det passer til dine behov. Vi anbefaler dog, at du baserer dit gældsbrev på de tidligere nævnte nøglepunkter og inkludere eventuelle yderligere oplysninger, som långiver og låntager finder relevante.

I sin enkleste form kan et gældsbrev være så kortfattet, at det passer på et enkelt A4-papir.

I afsnittet nedenfor finder du et link til vores gratis skabelon til gældsbrev, som giver et eksempel på, hvordan et gældsbrev kan udformes.

Skabelon til Gældsbrev

Ved at udfylde og indsende denne formular, bliver du tilmeldt vores nyhedsbrev. Vores nyhedsbrev bringer dig nyttig viden omkring inkasso, debitorstyring, økonomi og gode råd til at undgå dårlige betalere. Du kan til enhver tid framelde dig nyhedsbrevet igen.

Hvis du endnu ikke har et gældsbrev, er det en god idé at starte med en skabelon.

Hos Collectia har vi udarbejdet en skabelon, som du kan bruge til dit gældsbevis, gældsbrev eller lånedokument. Du er velkommen til at tilpasse, bruge og ændre skabelonen, så den opfylder dine behov.

Vær opmærksom på, at det ikke er tilladt at dele skabelonen med andre end din låntager. Ønsker du at dele skabelonen, opfordres du til at henvise interesserede parter til denne side for at hente deres egen kopi.

Vi håber, du får glæde af skabelonen til dit næste gældsbrev.

Fordele ved et gældsbrev

At udarbejde et gældsbrev bringer mange fordele for begge parter i en låneaftale. Udover at skabe klarhed og sikre en fælles forståelse af vilkårene for lånet, kan et gældsbrev også have andre fordele:

- Retslig sikkerhed: Et underskrevet gældsbrev fungerer som et juridisk bindende dokument, der kan bruges i retten, hvis der opstår en tvist om lånet. Hvis lånet ikke tilbagebetales som aftalt, kan långiver bruge gældsbrevet som bevis for lånets eksistens og de aftalte vilkår.

- Undgå skattemæssige problemer: Uden et gældsbrev kan lån mellem privatpersoner risikere at blive betragtet som gaver af SKAT, hvilket kan medføre skattepligt. Ved at have et gældsbrev på plads sikrer man, at lånet ikke forveksles med en gave.

- Forebyggelse af misforståelser: Mange konflikter kan opstå som følge af manglende klarhed om lånets vilkår. Et godt udarbejdet gældsbrev sikrer, at begge parter er enige om renten, tilbagebetalingsfrister, og eventuelle sanktioner ved misligholdelse af lånet.

Udfordringer og faldgruber ved gældsbreve

Selvom et gældsbrev kan være en praktisk løsning, er der også nogle faldgruber, man skal være opmærksom på:

- Misligholdelse af lån: Hvis låntager ikke overholder betalingsaftalerne, kan långiver ende i en vanskelig situation, selvom der er et gældsbrev. Inkassoprocesser kan være tidskrævende og bekostelige, og det kan tage lang tid at få sine penge tilbage – hvis det overhovedet lykkes.

- Mangler i dokumentet: Hvis gældsbrevet ikke indeholder alle de nødvendige oplysninger eller ikke er underskrevet af begge parter, kan det i værste fald ikke anerkendes som juridisk bindende. Det er derfor vigtigt at være grundig og sikre, at dokumentet opfylder alle formelle krav.

- Personlige forhold: Lån mellem venner eller familie kan skabe spændinger, hvis der opstår uenigheder om betaling eller vilkår. Selvom et gældsbrev formelt set beskytter begge parter, kan det være udfordrende at bevare det gode forhold, hvis låntager får svært ved at betale tilbage.

Gældsbrevets rolle i inkassoprocessen

Et gældsbrev kan være afgørende, hvis der bliver brug for at inddrive gælden gennem inkasso. I sådanne tilfælde kan det underskrevne gældsbrev bruges som dokumentation for, at der er indgået en aftale om lånet. Långiveren kan derfor fremlægge gældsbrevet for et inkassofirma, som vil tage de nødvendige skridt til at inddrive det skyldige beløb.

Inkassoprocessen kan omfatte flere stadier, herunder påmindelser om betaling, forhandlinger om afdragsordninger og i sidste ende retslige skridt, hvis lånet fortsat ikke tilbagebetales. Med et gældsbrev i hånden står långiver stærkt i denne proces, da det klart fremgår, hvad der er aftalt, og hvornår betalingerne skal falde.

Hvordan man udfærdiger et gældsbrev korrekt

Når man udfærdiger et gældsbrev, er det vigtigt at følge visse retningslinjer for at sikre, at dokumentet er klart og juridisk bindende. Her er nogle tips til, hvordan man udfærdiger et gældsbrev:

- Vær præcis: Sørg for, at alle relevante oplysninger om lånet fremgår af dokumentet. Dette inkluderer lånets størrelse, renten, betalingsfrekvensen og eventuelle afdrag.

- Brug en skabelon: Hvis du ikke er sikker på, hvordan et gældsbrev skal formuleres, kan en skabelon være et godt udgangspunkt. Det sikrer, at alle nødvendige oplysninger er inkluderet, og at dokumentet er struktureret korrekt.

- Få hjælp, hvis nødvendigt: Hvis lånet er af en betydelig størrelse, eller hvis der er komplekse vilkår, kan det være en god idé at få hjælp fra en advokat eller økonomisk rådgiver til at udfærdige gældsbrevet.

Ansvarsfraskrivelse: Denne artikel/skabelon er udelukkende til oplysningsformål og må ikke betragtes som juridisk rådgivning.